ความแตกต่างระหว่างการลงทุนแบบคุณค่าและการเติบโตกลายเป็นประเด็นสำคัญในปี 2025 เนื่องจากแรงกดดันด้านเงินเฟ้อที่ต่อเนื่อง อัตราดอกเบี้ยที่สูงขึ้น และความผันผวนของตลาด S&P 500 ได้ฟื้นตัวจากการขาดทุนก่อนหน้านี้มาอยู่ที่ระดับ +1.4% YTD แต่การฟื้นตัวของตลาดยังคงจำกัดอยู่ในบางกลุ่มอุตสาหกรรม โดยนำโดยหุ้นเติบโตหลักจากภาคเทคโนโลยีและ AI ในขณะที่กลุ่มอุตสาหกรรมอื่น ๆ ส่วนใหญ่ไม่ได้รับผลกำไรเหล่านี้

สำหรับนักลงทุน นี่ไม่ใช่แค่เสียงรบกวนจากตลาด – แต่มันเป็นสัญญาณที่ควรให้ความสนใจ การเลือกลงทุนในหุ้นคุณค่าหรือหุ้นเติบโตมีผลกระทบต่อผลการดำเนินงานของพอร์ตโดยตรง โดยเฉพาะในช่วงที่ธนาคารกลางยังคงมีบทบาทสำคัญในการกำหนดราคาความเสี่ยงทั่วโลก

อะไรคือสิ่งที่แยกหุ้นคุณค่าออกจากหุ้นเติบโต?

โดยพื้นฐานแล้ว หุ้นคุณค่าและหุ้นเติบโตสะท้อนปรัชญาการลงทุนที่แตกต่างกันอย่างชัดเจน

หุ้นคุณค่าคือหุ้นของบริษัทที่มีราคาซื้อขายต่ำกว่ามูลค่าที่แท้จริง มักวัดโดยอัตราส่วนทางการเงิน เช่น P/E และ P/B บริษัทเหล่านี้มักอยู่ในภาคธุรกิจที่มั่นคง เช่น ธนาคาร พลังงาน หรืออุตสาหกรรม และแม้ว่าอาจจะไม่เติบโตอย่างรวดเร็ว แต่สามารถสร้างผลกำไรที่มั่นคง โดยมักมีการจ่ายเงินปันผล เช่น JPMorgan Chase (P/E ~13) และ Chevron (P/E ~16) เป็นตัวอย่างของหุ้นคุณค่าคลาสสิกที่มีงบดุลแข็งแกร่ง กระแสเงินสดแน่นอน และราคาซื้อขายอยู่ในระดับที่เหมาะสม

ในทางกลับกัน หุ้นเติบโตคือหุ้นของบริษัทที่มีศักยภาพในการขยายตัวอย่างรวดเร็วในอนาคต โดยมักไม่จ่ายปันผล เนื่องจากนำกำไรไปลงทุนในการพัฒนาเทคโนโลยีและผลิตภัณฑ์ใหม่ ๆ ตัวอย่างที่เป็นที่รู้จัก เช่น Nvidia (มี P/E ล่วงหน้าสูงกว่า 40) ที่มูลค่าเพิ่มขึ้นจากความเป็นผู้นำในด้าน AI และ Tesla ที่ยังคงมีราคาสูงแม้เผชิญกับปัญหาการผลิต นักลงทุนมองหาผลตอบแทนสูงจากหุ้นกลุ่มนี้ แม้ต้องเผชิญความเสี่ยงที่มากขึ้น

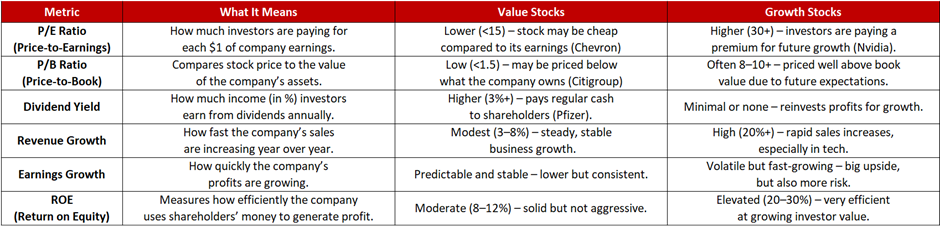

เปรียบเทียบปัจจัยพื้นฐาน

ทำไมตอนนี้หุ้นคุณค่าถึงได้เปรียบ

ด้วยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ใกล้ระดับ 4.3% วิธีการประเมินมูลค่าผลกำไรในอนาคตของนักลงทุนก็เปลี่ยนไป เมื่ออัตราดอกเบี้ยสูง กำไรในอนาคตของบริษัท – โดยเฉพาะหุ้นเติบโต – จะมีมูลค่าน้อยลงในปัจจุบัน ส่งผลให้หุ้นเติบโตที่มีราคาสูงต้องเผชิญกับแรงกดดัน นักลงทุนจึงหันมาสนใจกลุ่มธุรกิจที่มีรายได้มั่นคงมากขึ้น

ช่วงนี้นักลงทุนให้ความสนใจกับภาคพลังงาน ธนาคาร และสาธารณสุข อัตราดอกเบี้ยที่สูงขึ้นช่วยเพิ่มกำไรให้กับธนาคาร เช่น Bank of America ที่ซื้อขายต่ำกว่าค่าเฉลี่ยในอดีต แสดงถึงโอกาสด้านมูลค่า ภาคพลังงาน เช่น ExxonMobil ยังจ่ายเงินปันผลสูง (ประมาณ 3.7%) และมีกระแสเงินสดแข็งแกร่ง ($13 พันล้านรายได้จากการดำเนินงาน และ $8.8 พันล้านกระแสเงินสดอิสระในไตรมาส 1) ขณะที่บริษัทสาธารณสุข เช่น Pfizer และ Merck ก็ได้รับการมองว่าเป็นการลงทุนที่ปลอดภัย มาจากรายได้ที่มั่นคงและการจ่ายเงินปันผลต่อเนื่อง

จากข้อมูลของ J.P. Morgan Asset Management หุ้นคุณค่ามักมีผลตอบแทนดีกว่าในช่วงที่มีเงินเฟ้อสูงและนโยบายการเงินตึงตัว – เช่นช่วงที่เรากำลังเผชิญอยู่ในปัจจุบัน

หุ้นเติบโตยังไม่หมดหวัง – หากมีคุณภาพ

แม้ภาพรวมเศรษฐกิจจะเปลี่ยนแปลง แต่หุ้นเติบโตที่มีคุณภาพยังคงแข็งแกร่ง บริษัทที่มีรายได้มั่นคง อัตรากำไรเพิ่มขึ้น และมีกระแสเงินสดอิสระยังคงรักษาระดับไว้ได้ ตัวอย่างเช่น Nvidia และ Microsoft โดย Nvidia เติบโตในธุรกิจดาต้าเซ็นเตอร์ Microsoft กำลังขยายธุรกิจ AI และ Meta ซึ่งปรับปรุงอัตรากำไรหลังจากปรับโครงสร้าง เหล่านี้คือตัวอย่างของหุ้นเติบโตคุณภาพสูงที่ยังคงแข็งแกร่ง โดยได้รับการสนับสนุนจากผลกำไรจริง ไม่ใช่แค่ความตื่นเต้นของตลาด

แนวทางที่สมดุลกว่านี้ที่เรียกว่า GARP (Growth at a Reasonable Price – การเติบโตในราคาที่เหมาะสม) กำลังได้รับความนิยมในปี 2025 กลยุทธ์นี้เน้นหุ้นที่เติบโตได้ดีแต่มีมูลค่าไม่สูงเกินไป เช่น Adobe, Visa และ L’Oréal จากข้อมูลของ Invesco หุ้นประเภทนี้มักให้ผลตอบแทนดีในช่วงที่ตลาดไม่ได้เอียงไปทางหุ้นเติบโตเต็มตัวหรือหุ้นที่ถูกตีมูลค่าต่ำเกินจริง

บทสรุป

ในสภาพแวดล้อมตลาดปัจจุบัน สไตล์การลงทุนเพียงอย่างเดียวไม่เพียงพอ สิ่งที่สำคัญคือ "พื้นฐาน"! ด้วยนโยบายการเงินที่ยังตึงตัวและความผันผวนของตลาด บริษัทที่สร้างกำไรจริงได้อย่างต่อเนื่อง – และสามารถรักษากำไรนั้นไว้ – จะเป็นผู้นำ

ไม่ว่าจะเป็นจากหุ้นในภาคที่มีมูลค่าต่ำแต่มีกระแสเงินสดมั่นคง หรือหุ้นที่มองไปข้างหน้าแต่ได้รับการสนับสนุนจากผลกำไรจริง นักลงทุนควรตัดสินใจจาก “ข้อเท็จจริง” ไม่ใช่อารมณ์ ไม่ใช่กระแส ไม่ใช่แฟชั่น หรือความรู้สึก แต่เป็นพื้นฐานทางการเงินที่มั่นคง

เราที่ EC Markets พร้อมช่วยคุณบรรลุผลตอบแทนในระยะยาว